每日快讯!锡华科技IPO前大手笔分红3.5亿,实控人与相差16岁“小娇妻”持股9成共享资本盛宴

近日,江苏锡华新能源科技股份有限公司(以下简称“锡华科技”)披露了招股书,公司拟登陆上海证券交易所主板。锡华科技计划募资20.47亿元,将分别用于风电核心装备产业化项目(一期)、研发中心建设项目及补充流动资金。

IPO前大手笔分红3.5亿,实控人与相差16岁“小娇妻”共享资本盛宴

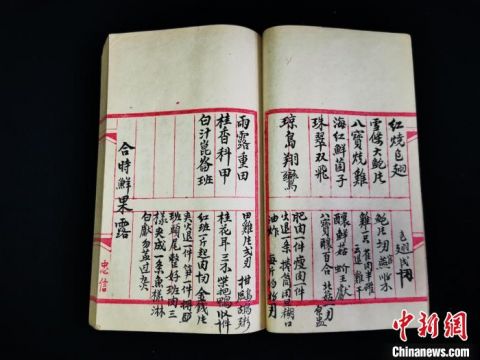

(资料图片仅供参考)

(资料图片仅供参考)

招股书显示,2001年6月,王荣正、储芳共同出资设立锡华有限,出资比例分别为50.5%、49.5%。2003年11月,储芳将当时所持有的锡华有限全部股权转让给王荣正兄长王国正后退出。该次股权转让中,36%股权(对应注册资本36万元)系王荣正委托王国正代为持有,13.5%股权(对应注册资本13.5 万元)系王国正本人实际受让。

2021年9月,为解决股权代持,经王荣正与王国正协商一致,决定以股权转让的方式将代持股权进行还原。故王国正将所持有的锡华有限12%股权(对应注册资本36万元)以1元的价格转让给王荣正,委托持股随之解除。该次股权转让完成后,王荣正与王国正出资比例分别为95.5%、4.5%。

截至招股说明书签署日,锡华投资持有公司28071.13万股股份,持股比例为77.98%,为锡华科技的控股股东。王荣正、陆燕云分别持有锡华投资92%、8%股权;王荣正直接持有公司9.12%股权,并通过担任泰州亿晟、无锡弘创盈、无锡华创盈执行事务合伙人,合计控制公司4.56%股权对应的表决权。王荣正、陆燕云系夫妻关系,二人合计控制公司91.66%股权对应的表决权,为锡华科技的共同实际控制人。

值得一提的是,2022年锡华科技大手笔现金分红3.5亿元,同时2020年公司还曾分红281.8万元。按照二者股权比例计算,超3亿元的现金分红落入王荣正和他相差16岁的“小娇妻”陆燕云手中。

王荣正于1963年5月出生,其本科毕业于镇江船舶学院(现江苏科技大学)焊接工艺及设备专业,硕士毕业于复旦大学政治经济学专业。1985年8月至1997年1月,王荣正历任无锡县煤矿机械厂技术员、技术科长;1997年2月至2001年5月,其任无锡市红旗起重设备厂厂长。随后创办锡华有限,目前王荣正任锡华科技董事长、总经理。

需要指出的是,王荣正的妻子陆燕云于1979年出生,二者相差16岁,其拥有美国永久居留权。

与此同时,实控人夫妇与公司之间的资金纠葛也并不少。2019年,王荣正夫妇在向锡华科技拆出资金尚有1033.01万元未偿还时,2020年二者新增拆出资金1542.03万元,期末余额1390.92万元;2021年,夫妻二人又新增拆出资金1150.4万元,期末余额高达1742.76万元;2022年,王荣正夫妇再度新增拆出资金71.55万元,直到年末二人才将1814.31万元的资金悉数还清。

改头换面增加新能源科技元素,突击引入多名投资者

实际上,在锡华科技IPO前夕,公司不但突击引入了多名投资者,还进行了一系列改头换面。

2022年8月,锡华科技进行了第四次股权融资,也是IPO前唯一一次引入外部股东,由太湖湾基金、无锡点石、泰伯一期、无锡联德、鼎祺融汇、金浦智能、海南允杰、王爱华(王荣正胞妹)、王建平9名股东合计出资1.55亿元。其中,无锡华创盈入股价格为8元/股,泰州亿晟及无锡弘创盈入股价格分别为5元/股,皆是对实际控制人及员工的股权激励;其余投资者按公司投前估值35亿元,以22.22元/股的价格入股。

本次IPO,锡华科技拟公开发行股份数量不超过12000万股,占本次发行后公司总股本的比例不低于本次发行后总股本的10%,不超过本次发行后总股本的25%,发行估值区间在81.88亿元-204.7亿元,较IPO前估值35亿元涨近1.33倍-4.84倍。

值得注意的是,新增股东还与锡华科技及公司原股东签署了股东协议,若因任何原因导致公司最终未能在2024年12月31日之前完成首次公开发行股票并上市的,股权回购相关特殊权利条款自动恢复效力。

似乎为了更好地“吸引”投资者,锡华科技在此之前还对公司“美颜”了一把。根据天眼查APP显示,2022年7月14日,公司的前身“无锡市锡华铸造有限公司”更名为“江苏锡华新能源科技有限公司”。与此同时,公司的经营范围也有变动,新增了“风电场相关系统研发,新能源原动设备制造”。一顿操作之后,锡华科技从无锡扩大到江苏,而公司定位也从“铸造”升级为“新能源科技”。

虽然锡华科技对公司进行了全方位包装,但是公司经营现状并未发生改变,且科技含量似乎也没有“亮点”。

资料显示,锡华科技主要从事大型高端装备专用部件的研发、制造与销售,产品结构以风电 齿轮箱专用部件为主、注塑机厚大专用部件为辅,其产品主要应用于大型风电装备与注塑机领域。2020-2022年(以下简称“报告期”),公司风电业务收入占比较高,风电齿轮箱专用部件收入金额分别为5.85亿元、6.84亿元和7.78亿元,占同期主营业务收入的比例分别为83.67%、78.63%和83.43%。

除此之外,虽然锡华科技的研发费用率逐年递增,但是仍低于行业均值。报告期内,公司的研发费用率分别为3.06%、3.13%和3.77%,而行业平均值分别为4.59%、4.58%和4.78%。

前五大客户收入占比超九成,一边分红一边募资补流

国家发改委2019年5月发布的《关于完善风电上网电价政策的通知》提出风电行业补贴政策逐步退出,受此政策影响,风电行业爆发“抢装潮”。随着未来各级政府补贴政策的相继退出,风电场投资者投资意愿在“抢装潮”之后可能随之下降,导致风电整机行业景气度有所下滑,新增装机容量可能会出现波动。

2020-2022年,锡华科技的营业收入分别为7.08亿元、8.78亿元、9.42亿元,同比分别为23.91%、7.29%;归母净利润分别为1.54亿元、1.87亿元、1.83亿元,同比分别为21.5%、-2.14%。在业绩连续攀升两年后,公司出现了增收不增利的局面。

这主要是因为锡华科技与客户存在原材料调价机制进而影响毛利率下滑,报告期内,公司主营业务毛利率分别为36.93%、35.84%和29.18%,存在一定幅度下滑。

目前,锡华科技是南高齿、弗兰德、采埃孚等全球排名前三的风电齿轮箱制造商大型专用部件、全球大型注塑机龙头海天塑机厚大专用部件的供应伙伴。报告期内,公司来自前五大客户的收入占主营业务收入的比例分别为98.07%、99.03%和99.17%,不难看出,公司业绩受下游客户业绩变动的影响较大。

其中,行业巨头南高齿集团、弗兰德集团稳居前两大客户位置,连续3年保持超70%的贡献率。报告期内,锡华科技对南高齿集团的销售收入占比分别为43.73%、34.83%、48.91%;对弗兰德集团的销售收入占比分别为36.24%、35.27%、27.15%。

而锡华科技招股书给出的日月股份、宏德股份同行业可比上市公司并不存在如此明显的大客户依赖问题。2022年,日月股份、宏德股份前五名客户销售收入占比分别为53.25%、40.09%。

值得一提的是,报告期内,锡华科技应收账款账面余额分别为2.01亿元、2.16亿元和1.96亿元,占当期营业收入比例分别为28.35%、24.67%和20.84%。其中,公司应收账款余额前五大合计金额占比分别为96.14%、99.1%和98.4%,应收账款余额前五大客户的占比较高。

本次IPO,除了14.48亿元用于扩大产能外,锡华科技还计划将5.5亿元募资用于补充流动资金,仅有4943.76万元用于研发中心建设项目。

需要指出的是,2022年2月锡华科技的实控人还大举现金分红3.5亿元,而2019年、2020年公司净利润之和3.96亿元,超八成利润被分掉。与此同时,截至2022年末,锡华科技的账上还有1.62亿元的货币资金。( 王晓楠 wangxiaonan@lanjinger.com)

关键词: